降低外汇存款准备金率是利空还是利好,对股市有什么影响?

![]() 微wx笑

微wx笑 2022-04-27【金融知识】

2022-04-27【金融知识】

3

3 0关键字:

降准 外汇存款准备金率 股市

0关键字:

降准 外汇存款准备金率 股市

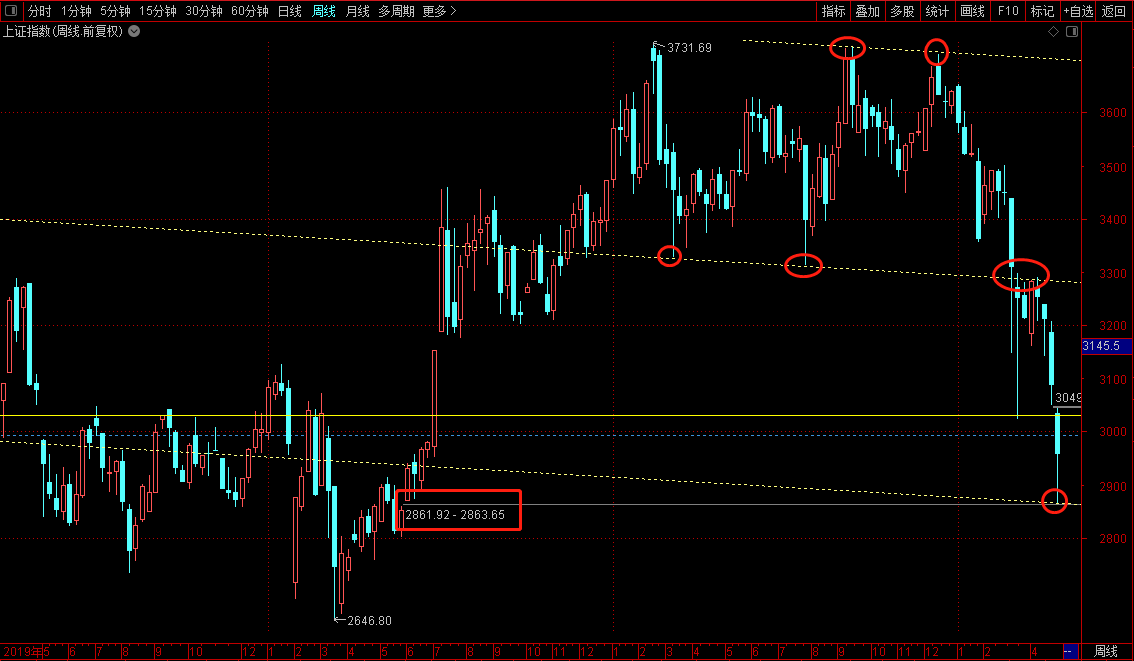

关于降低外汇存款准备金率有意思的是:自2021年12月15日起,上调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的7%提高到9%。

16日上涨,之后一直下跌。

4月25日消息,中国人民银行决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。

4月26日下跌,

4月27日上涨;

会不会今天就是市场底了?

关于降低外汇存款准备金率有意思的是:自2021年12月15日起,上调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的7%提高到9%。

16日上涨,之后一直下跌。

4月25日消息,中国人民银行决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。

4月26日下跌,

4月27日上涨;

会不会今天就是市场底了?

另外周线看回补了前期的缺口,箱体也是翻了一倍。

周线看刚好补上缺口,刚好是箱体翻一倍

但是徐老师在随手一量中讲,降低外汇存款准备金率,就是放出更多的外汇,等于是默认RMB快速贬值?这一点有些想不通,看后续走势吧。

另一个奇怪的现象,降准的消息是4月25日收盘后才出的,但是4月25日整个板块却跌的这么惨,前一天还走出阳包阴的中大阳线,很明确的上涨信号,看来大概率是很多大资金都提前知道了消息。

央行下调外汇存款准备金率点评

来源:广发黄埔荟

作者: 宏观金融组

报告摘要

2022年4月25日,央行公告,为提升金融机构外汇资金运用能力,中国人民银行决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。

此前均为人民币单边升值压力较强阶段上调外汇存款准备金率,本次为央行首次下调外汇存款准备金率,重要背景为近期人民币连续贬值,我们认为背后的主要宏观因素包含以下几点,一是出口方面,今年外需趋于回落和东南亚对我国出口替代使得不利因素增多,叠加短期内疫情加剧国内供给和供应链扰动,导致出口和经常账户结售汇受到影响,进而使国内外币供给有收紧压力;二是外资流动方面,中美利差明显收敛,或导致部分外资流出,影响资本和金融账户结售汇差额,同样抑制国内外币供给。

从直接影响来看,下调外汇存款准备金率1个百分点将释放105亿美元的外币供给;从预期影响来看,央行此举释放了希望维持外汇稳定的政策信号,如果后续人民币贬值压力难以缓解,那么不排除央行会出台更多稳外汇政策,例如调整外汇风险准备金率、进一步调整外汇存款准备金率、加强跨境资本流动管理等。

结合历次外汇存款准备金率调整对外汇的影响,短期内人民币过快贬值趋势将受到政策调控抑制,外资流出压力可能有所缓解,汇率有一定可能企稳。中期来看,汇率走势仍围绕其宏观定价因子,当前海内外宏观政策周期与经济周期错位,中美利差倒挂短期难以逆转,人民币汇率支撑面主要为出口和经常项目结售汇顺差。目前出口不利因素有所增多,外需回落、出口替代和疫情扰动等中短期因素均使出口有收缩压力,人民币汇率较难大幅升值。后续如果外汇出现企稳对股市而言不失为正面信号,对债市而言由于外汇存款准备金率上调不直接影响人民币流动性,因此影响相对较小。

报告正文

2022年4月25日,央行公告,为提升金融机构外汇资金运用能力,中国人民银行决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。这是央行首次下调外汇存款准备金率。消息发布后,离岸人民币短线拉升200bp,此前一度跌破6.6关口,为2020年11月以来首次。

我们认为央行此举,核心驱动是近期人民币连续贬值,央行释放出不希望人民币进一步快速贬值的政策意图,有利于维护人民币汇率平稳运行。

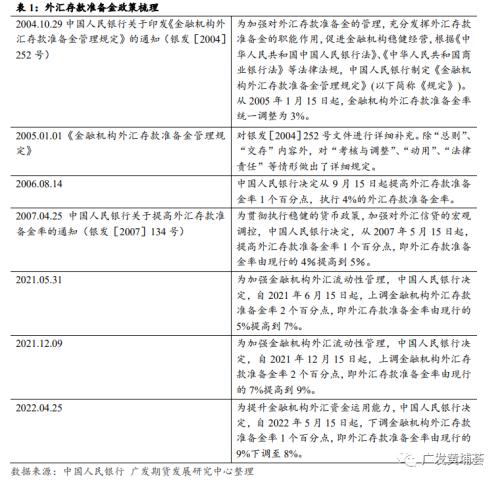

1、什么是外汇存款准备金率?

根据央行在2004年印发、2005年1月1日开始实施的《金融机构外汇存款准备金管理规定》,外汇存款准备金是指金融机构按照规定将其吸收外汇存款的一定比例交存中国人民银行的存款,外汇存款准备金率是指金融机构交存中国人民银行的外汇存款准备金与其吸收外汇存款的比率。金融机构的外汇存款准备金,应交存到中国人民银行在境内中资商业银行开立的外汇准备金存款专用账户。且中国人民银行对金融机构交存的外汇存款准备金不计付利息。

央行调整外汇存款准备金率,是为了调控金融机构的外币扩张能力,进而调控人民币汇率。当人民币贬值过快时,下调外汇存款准备金率,降低金融机构上缴的外汇规模,增加银行间外汇市场上的外币供给,同时提高金融机构外币信用扩张能力,提高实体部门外币供给,进而通过结售汇进一步增加银行间市场外币供给,最终促使人民币相对外币升值;反之提高外汇存款准备金率可以减少外币供给,进而抑制人民币汇率过快升值。此外,人民银行动用外汇存款准备金率工具,传达了央行希望人民币汇率稳定的政策态度,起到引导市场预期的作用。

2、历史上调整外汇存款准备金率对汇率的影响

自2004年央行印发《金融机构外汇存款准备金管理规定》以来,外汇存款准备金率一共发生了五次调整(不含本次),且均为人民币升值压力较大阶段上调外汇存款准备金率。第一次是2005年1月,外汇存款准备金率从0提高到3%;第二次是2006年9月15日,央行将外汇存款准备金率从3%提升到4%;第三次是2007年5月15日,央行将外汇存款准备金率从4%提升到5%;第四次是2021年6月15日,央行将外汇存款准备金率由5%提高至7%;第五次是2021年12月15日,央行将金融机构外汇存款准备金率由7%上调至9%。

在此前报告《上调外汇存款准备金率对市场的影响分析》中,我们分析了历次上调外汇存款准备金率对人民币汇率的影响,总体而言央行上调外汇存款储备金率,短期内确有缓解人民币快速升值的势头,但中期来看,都较难扭转汇率走势,只能放缓人民币升值步调。而每轮人民币升值的宏观环境因素始终是决定汇率走势的核心驱动。

3、本次下调外汇存款准备金率的背景与影响

1)背景

此前均为人民币单边升值压力较强阶段上调外汇存款准备金率,本次为央行首次下调外汇存款准备金率,直接驱动为近期人民币连续贬值,我们认为背后的主要宏观因素包含以下几点,一是出口方面,今年海外主要经济体货币政策收紧,外需趋于回落,同时东南亚地区复工复产对我国出口具有替代效应,叠加短期内疫情加剧国内供给和供应链扰动,导致出口和经常账户结售汇受到影响,进而使国内外币供给有收紧压力;二是外资流动方面,在美联储持续鹰派举措下,美债收益率涨势强劲,中美利差明显收敛,或导致部分外资流出,影响资本和金融账户结售汇差额,同样抑制国内外币供给。

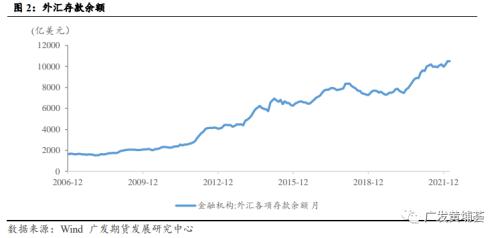

2)主要影响

从直接影响来看,当前金融机构外汇各项存款余额在10500亿美元的水平,下调外汇存款准备金率1个百分点将释放105亿美元的外币供给;从预期影响来看,央行此举释放了希望维持外汇稳定的政策信号,如果后续人民币贬值压力难以缓解,那么不排除央行会出台更多稳外汇政策,例如调整外汇风险准备金率、进一步调整外汇存款准备金率、加强跨境资本流动管理等。

结合历次外汇存款准备金率调整对外汇的影响,短期内人民币过快贬值趋势将受到政策调控抑制,外资流出压力可能有短期缓解,汇率有一定可能企稳。中期来看,汇率走势仍围绕其宏观定价因子,当前海内外宏观政策周期与经济周期错位,中美利差倒挂短期难以逆转,人民币汇率支撑面主要为出口和经常项目结售汇顺差。目前出口不利因素有所增多,外需回落、出口替代和疫情扰动等中短期因素均使出口有收缩压力,人民币汇率较难大幅升值。后续如果外汇出现企稳对股市而言不失为正面信号,对债市而言由于外汇存款准备金率上调直接影响外汇头寸,没有直接影响人民币流动性,因此影响相对较小。

本文由 微wx笑 创作,采用 署名-非商业性使用-相同方式共享 4.0 许可协议,转载请附上原文出处链接及本声明。

原文链接:https://www.ivu4e.cn/fin-free/finance/2022-04-28/1164.html

下一篇:上市公司主要融资方式