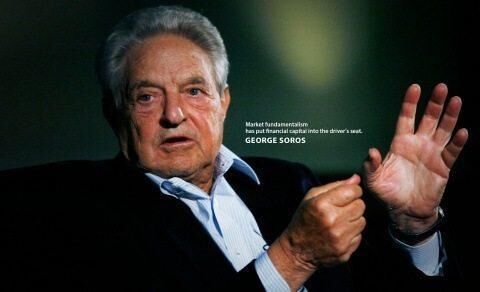

金融巨鳄索罗斯50句经典语录:世界是个骗局,要在被识破前退出!

![]() 微wx笑

微wx笑 2021-08-19【致富之路】

2021-08-19【致富之路】

3

3 0关键字:

索罗斯 经典语录

0关键字:

索罗斯 经典语录

索罗斯为什么被称为金融巨鳄?

华尔街流传着一句话:没有人敢预测索罗斯下一个目标。

“市场一直充满不确定性和变化,在市场变化明显时退出,在变化未被预期时投资,才能获得利润。”这是索罗斯奉行的投资理念。

索罗斯为什么被称为金融巨鳄?

华尔街流传着一句话:没有人敢预测索罗斯下一个目标。

“市场一直充满不确定性和变化,在市场变化明显时退出,在变化未被预期时投资,才能获得利润。”这是索罗斯奉行的投资理念。

1992年他成功做空英镑,一个月内在欧洲盈利15亿美元,成功狙击英镑的经历让他名声大振。

2012年夏天,遭遇9级地震的日本开始大规模进口原油时,索罗斯积极寻找机会做空日元,2012年10月,当得知渴望宽松政策的安倍晋三最有概率当选,同时大量日本资金撤回国内,他感觉时机已经来临。

索罗斯还以杠杆融资买进大量的日股,博取短暂股指繁荣的投资机会。在仅仅三个月的时间,索罗斯他靠净赚日元盈利10亿美元。

1.人之所以犯错误,不是因为他们不懂,而是因为他们自以为什么都懂。

2.我生来一贫如洗,但决不能死时仍旧贫困潦倒!

3.凡事总是盛极而衰,重要的是认清趋势转变,要点在于找出转折点.

4.有能力做正确的事情是少数人拥有的特权。

5.冒险没有关系,但当承担风险时,不要赌上全部财产.

6.索罗斯曾说过一句名言:“世界经济史是一部基于假象和谎言的连续剧。要获得财富,做法就是认清其假象,投入其中,然后在假象被公众认识之前退出游戏。”

7.如果你没有做好承受痛苦的准备,那就离开吧。 别指望会成为常胜将军,要想成功, 必须冷酷!

8.一位真正优秀的投资者,不在于他是否永远是市场中的赢家,而在于他是否有勇气,从每一次的失败中站起来,并且变得更加强大!

9.承认错误是件值得骄傲的事情。我能承认错误,也就会原谅别人犯错。这是我与他人和谐共事的基础。犯错误并没有什么好羞耻的,只有知错不改才是耻辱。人们认为我不会出错,这完全是一种误解。我坦率他说,对任何事情,我和其他人犯同样多的错误。不过,我的超人之处在于我能认识自己的错误。这便是成功的秘密。我的洞察力关键是在于,认识到了人类思想内在的错误。作为一个市场参与者,我关心的是市场价值,即追求利润的最大化;作为一个公民,我关心的是社会价值,即人类和平、思想自由和社会正义。

10.我意识到,即使意味着打败仗,我也必须采取一些行动,而且我已经做好了准备。

11.理性行为虽然仅仅是理想状况,意料之外的结果随时出现,无法有完美的认识,但是追求知识越完美不仅对结果有益,也符合人的求知欲望。

12.I'm only rich because I know when I'm wrong.

我之所以有钱,只是因为我知道自己什么时候错了。

13.人们往往赶不上事情发展的脚步

14.股票价格取决于基本趋势和主流偏向,这两者反过来受股票价格的影响。

15.即使不能满足这种利益,也比压根儿不去尝试要好得多。

16.身在市场,你就得准备忍受痛苦。

17.我有认错的勇气。当我一觉察到自己犯错了,就马上改正,这对我的事业十分有帮助。我的成功,不是来自于猜测正确,而是来自于承认错误。

18.我把金融市场当成我认识世界,了解世界的一个窗口。

19.我可以把核心思想用两个相对简单的命题来阐述。其一是,当一件事情有人参与时,参与者对世界的看法始终是片面的、歪曲的,这是易错性原则。另一个命题是,这些歪曲的观点能反过来影响到的与该观点有联系的事情,因为错误的观点会导致不适当的行动,从而影响事件本身。这就是反身性原则。例如,把吸毒成瘾者看成是罪犯导致他们真的产生犯罪行为。因为误解了问题并干扰了对吸毒者适当的治疗。另一个例子是,声称政府是不好的,往往也导致糟糕的政府。

20.如果一个月剩余1000元,其中200元黄金积存,300元基金定投,500元保险规划。一年下来正常人认为只是存了1.2万,但其实,这样的配置下,黄金可以抵抗通货膨胀,基金可以享受资本增值,保险可以为自己和家人留一条退路。

如果你觉得不可思议,那是因为你没有真正地坚持十年。

21.参与者的思维有两个功能:一个是理解我们生活在其中的世界,我称之为认知功能(cognitive function); 另一个是改变境况使之对我们有利,我称之为参与或操纵功能(participating or manipulative function)。 这两个功能将思维与现实从相反的方向连接起来。

22.“易扩散谬误”:我们有能力获取知识,但是永远不可能有足够的知识允许我们据此来做所有的决定。接下来即是,当某一个知识被证明有用时很容易过分使用,并延展到它不再适用的领域,这样它就成了谬误。

23.人类事务中不确定性的来源:(1)反射性(2)一些参与者无法知道其他参与者所知道的情况(3)不同的参与者有不同的利益,有些利益可能是相互冲突的(4)各个参与者可能有多元的且互不一致的价值取向。这些因素综合在一起,称之为“人的不确定性原则”。

24.因果链并不是直接从事实导向事实,而是从事实导向认知,再从认知到事实。

25.参与者的看法影响事件的发展,事件的发展又对参与者的看法产生影响。

26.要想获得成功,必须要有充足的自由时间。

27.经济学理论认为供求条件是既定的,并说明自由市场如何可以在完美竞争的情况下达到资源的最佳配置。但是需求曲线的形成不是孤立存在的,而是受广告操纵。

28.市场价格总是扭曲其背后的基本面。

29.反身性并非无时无刻存在着,可是一旦出现,市场价格变化趋势会遵循不同的模式。他们也扮演不同的角色,它们不仅反应所谓的基本面,它们本身也会成为基本面之一而塑造价格的演化,这种递归关系使得价格的演化变得不确定,从而与所谓的均衡价格毫不相干。

30.当人们得知量子基金集团取得纽蒙特矿场的大部分股权之后,黄金价格随之飙涨,虽然我未就黄金表达任何看法,各种看法却加诸于我,我曾经尝试澄清误会,但毫无用处。虽然我不曾追求巨匠的地位,但是当一切强加于我,我便不能漠视它了,事实上,我欣然接受,因为这可以使我在政治议题上有更重的发言份量。

31.反馈环可以是负面的或是正面的。负反馈使参与者的看法与实际情况更接近,正反馈使两者背道而驰。换言之,负反馈的过程是自我纠正的过程,它可以永远地进行下去,而且如果没有外部现实的重大变化,它可能最终达到均衡,这时参与者的看法符合事物的实际情况。正反馈是自我强化的过程。它不可能无止境地继续下去,因为参与者的看法终将远离客观现实,而使参与者不得不承认其看法是不现实的。

32.自然科学中也可能出现研究对象与思维活动缺乏分隔的问题,但在形式上要和缓得多。最著名的例子是在量子物理学中,观察行为干扰了观察对象,由此引出了海森堡测不准原理,这一原理在实际上设置了科学家获得知识的能力的限度。但在自然科学中这类问题只在极限的情况下发生,而对参与者来说这种情形却处在他的思维中心。首先,科学家谨慎地力图不扰动他的研究对象,而参与者的首要目的却是按照能够令自己满意的方式来塑造所参与的情境。更重要的是,在量子物理学中干预研究对象的仅仅是观察行为,而不是有关测不准原理的理论意识。可是就参与者的思维而言,他们自己的思想形成了与之相关的对象的一部分。自然科学的积极成就局限于那些能够将思维与事件进行有效分离的领域中,当事件中包含思维参与者时

33.作用与反作用。自身对另外一个有影响,另外一个也会反作用为自身。主流偏向先是自我强化,趋势继续,但是之后缺陷暴露,主流偏向反转,最后继续自我强化。

34.可是,随着负债总额的累积,信贷总额的权重日增并开始对抵押品价值产生了增值的效应。这个过程一再持续,直到总信贷的增加无法继续刺激经济的那一点为止。此时,抵押价值已经变得过度依赖于新增贷款的刺激作用,而由于新贷款未能加速增长,抵押品价值就开始下降。抵押价值的侵蚀对经济活动产生了抑制的作用,反过来又加强了对抵押品价值的侵蚀。到了那个阶段,抵押品已经用至极限了,轻微的下跌就可能引起清偿贷款的要求,这又进一步加剧了经济的衰退。

35.思维发挥了双重功能,一方面,参与者试图理解他们所参与的情境;另一方面,他们的见解又作为决策的基础影响着事件的进程。这两个功能互相干扰,其中任何一个都无法获得单独作用时的效果,假如事件的过程独立于参与者的决策,参与者的见解就能够相当于自然科学家的见解,假如参与者的决策能够拥有哪怕是权宜之计的知识基础,则行为的结果也可能会更加符合他们的意图,然而事实上无法改变的,参与者所依据的是不完备的理解,而事件过程则刻上了这种不完备性的印记。

36.参与者的决策并非基于客观的条件本身,而是基于对条件的解释。

37.在人类活动中,思维是论及的主题的一部分,既有认知功能又有操纵功能。这两种功能可以相互干预,但相互干预不是总在发生。

38.关于我所管理的投资基金,有必要作几点解释。量子基金(quantum fund)是一种独特的投资工具:它应用了杠杆原理,在诸多市场中运作。最重要的是,我管理它在很大在程度上——那就是我自己的钱。

在杠杆基金的运作中,通常对本金与贷款资本不做区分。量于基金却不然。我们涉足各类市场,本金一般投资于股票,而财务杠杆则用于商品投机。商品的概念在这里还要包括股票指数期货以及债券和外汇。

在基金管理中,我区分了宏观经济与微观经济的投资观念。前者决定我在各种商品市场包括股票市场中的敞口,后者支配个股的选择原则。

39.事实上,不是目前的预期与将来的事件相符合,而是未来的事件由现在的预期所塑造。

40.这整个世界就是一个骗局,要及早的参与其中,并在骗局被所有人识破之前离开”。

41.金融市场不会单纯消极地反映内在现实,它也有积极的作用:能够影响其所应该反映的所谓基本面。

42.人们永远也无法肯定,究竟是预期与后来的事件相一致,还是后来的事件顺应了预期,在此自然科学所强调的思想与事件之间的分离荡然无存了。

思维发挥了双重功能,一方面,参与者试图理解他们所参与的情景;另一方面,他们的见解又作为决策的基础影响着事件的进程。这两个功能相互干扰,其中任何一个都无法获得单独作用时的效果,假如事件的过程独立于参与者的决策,参与者的见解就能够相当于自然科学家的见解,假如参与者的决策能够拥有哪怕是权宜之计的知识基础,则行为的结果也可能会更加符合他们的意图,然而事实是无法改变的,参与者所依据的是不完备的理解,而事件过程则刻上了这种不完备性的印记

43.可以用两个相对简单的命题说明我的核心思想。一个是,在参与者有思维能力的前提下,参与者对世界的看法永远是局部的和扭曲的。这就是“谬误性”。另一个是,这些扭曲的观点可以影响参与者所处的环境,因为错误的看法会导致错误的行为。这就是“反身性”。

44.新的贷款净额有助于加强债务人的偿债能力,但随着待偿还债务的精加,新贷款中用于偿债的比例日益升高,要想保持刺激的效果,贷款规模将不得不以指数形式增长,最终,贷款增长的步伐将被迫放慢,这对抵押品的价值产生了极为消极的影响。如果抵押品已经完全用尽了,那么其价值的下跌将突然加剧贷款的清算要求,从而呈现出典型的繁荣/萧条的序列节律。

45.首先,在自我加强趋势的发展过程中,投机交易的权重趋于增长;第二,主流偏向是一种赶潮流的倾向。(自我加强的)趋势持续得越久,偏向也就越强;第三,趋势一旦建立起来,就会自我保持、自我发展,直到转折点出现。

46.反身性的过程不可能用科学的方法来加以预言。历时实验只不过是寻求替代方挂的种审慎的尝试。为了更清楚地表明这一点,我甚至特意将后者命名为炼金术。科学的方法试图按其本来形态来理解事物,炼金术则指望能够获得所期望的目标状态,换一种说法,科学的基本目标是真理一一而炼金术,则是操作上的成功。

47.强劲增长的经济倾向于增加资产价值和增加未来收入流量,两者都是评估信用时所依靠的指标。在信贷扩张反身性过程的早期阶段,所涉及的信用金额相对不大,对抵押品估价的影响是可以忽略不计的,这也是为什么这一过程在最初阶段显得很稳健的缘故。

48.我相信,参与者的偏向是理解有思维参与者介入的所有历史过程的关键,就像遗传和变异是生物进化的关键一样。

49.目前,大多数人都还没有意识到抵押价值的侵蚀竟然会陷经济于萧条。——绝对的洞察力,08年美国的次贷危机跟我们当前潜在的地方债务危机都是这样。

50.“将大大有助于中国被接受为国际社会的领导成员,他起的作用甚至会超过中国人自己”。

本文为转载文章,版权归原作者所有,不代表本站立场和观点。

上一篇:如何投资?如何理财?

下一篇:我的十大金钱法则